一文了解2018年動物疫苗競爭格局:瑞普生物產能最大、金宇生物最舍得投入

動物疫苗行業(yè)是生物醫(yī)藥產業(yè)的一部分,具有高新技術產業(yè)特征。由于其較高的利潤率,近年來大量資金向動物疫苗產業(yè)聚集,新企業(yè)、新車間數(shù)量劇增,生產能力不斷擴大。目前行業(yè)生產能力遠大于市場需求,產品同質化嚴重,動物疫苗市場競爭日趨激烈。隨著市場化的不斷深入,國內疫苗行業(yè)的兼并整合速度加快。

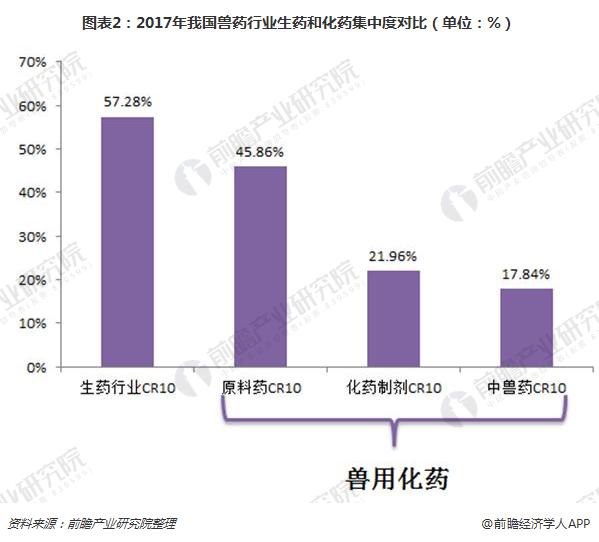

化藥行業(yè)集中度低

根據(jù)中國獸藥協(xié)會統(tǒng)計數(shù)據(jù)顯示,截至2017年底,全同共有獸藥生產企業(yè)2000家左右,國內獸藥生產總值從2008年的211.7億元,增長至2015年的413.6億元,2017年中國獸藥市場更將達520億元左右,年均增長率達到10.5%。

銷售額前10名的生藥企業(yè)的銷售額占生物制品銷售額的57.28%,產業(yè)集中度高。1466家獸用化藥企業(yè),產業(yè)集中度較低,大型企業(yè)僅29家,占化藥企業(yè)總數(shù)的1.98%。化藥產品主要包括原料藥、化藥制劑和中獸藥等產品,其中原料藥集中度相對較高,銷售額前10名企業(yè)占總銷售額的45.86%;化藥制劑較為分散,銷售額前10名企業(yè)占總銷售額的21.96%;中獸藥企業(yè)前10名銷售額約占總銷售額的17.84%左右,更為分散。

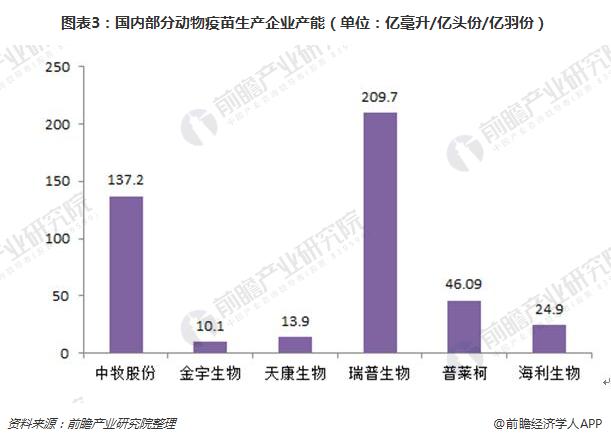

瑞普生物產能最大

結合各企業(yè)年報及信息披露情況,國內動物疫苗行業(yè)部分企業(yè)產能情況如下表所示:可以看出,中牧股份與普瑞生物是目前國內動物用疫苗行業(yè)產能排名靠前的兩家企業(yè)。

按照企業(yè)動物疫苗產品收入情況,我國動物疫苗企業(yè)可以分為三個競爭層次:第一競爭層次的企業(yè)主要有中牧股份和金宇生物兩家,其動物疫苗產品/動物生物制品在2015年的收入超過10億元,市占率較高;第二競爭層次以天康生物、海利生物、普萊柯等為代表,動物疫苗產品在2015年的收入均超過3億元;第三層次的企業(yè)數(shù)眾多,動物疫苗產品市場規(guī)模較小,一般不足億元。

金宇研發(fā)投入最大

疫苗企業(yè)是否具備壟斷技術、能否提前搶占市場,決定了企業(yè)持續(xù)發(fā)展和獲取超額利潤的能力。為應對科技創(chuàng)新瞬息萬變和國際科技競爭日趨激烈的局勢,各國際大型跨國疫苗企業(yè)爭相加大科研投入。借鑒國際疫苗企業(yè)發(fā)展的經(jīng)驗,目前我國動物疫苗企業(yè)也非常重視研發(fā)投入、技術創(chuàng)新以及新產品的研發(fā),國家也支持疫苗企業(yè)不斷加大研發(fā)投入。

2017年,金宇生物研發(fā)支出變動較大,研發(fā)支出較上年增加較多;中牧股份的研發(fā)支出僅次于金宇生物,2017年研發(fā)支出約為1.15億元。

以上數(shù)據(jù)及分析均來自于前瞻產業(yè)研究院《2018-2023年中國動物疫苗行業(yè)市場需求預測與投資戰(zhàn)略規(guī)劃分析報告》。

更多深度行業(yè)分析盡在【前瞻經(jīng)濟學人APP】,還可以與500+經(jīng)濟學家/資深行業(yè)研究員交流互動。

前瞻產業(yè)研究院 - 深度報告 REPORTS

本報告前瞻性、適時性地對動物疫苗行業(yè)的發(fā)展背景、供需情況、市場規(guī)模、競爭格局等行業(yè)現(xiàn)狀進行分析,并結合多年來動物疫苗行業(yè)發(fā)展軌跡及實踐經(jīng)驗,對動物疫苗行業(yè)未來...

如在招股說明書、公司年度報告中引用本篇文章數(shù)據(jù),請聯(lián)系前瞻產業(yè)研究院,聯(lián)系電話:400-068-7188。

前瞻經(jīng)濟學人

專注于中國各行業(yè)市場分析、未來發(fā)展趨勢等。掃一掃立即關注。