2021年中國OTC行業(yè)龍頭企業(yè)對比分析 華潤三九獲OTC企業(yè)排名榜首

2020年度華潤三九醫(yī)藥股份有限公司成為我國OTC生產(chǎn)企業(yè)綜合排名榜首。基本面上來看,華潤三九的盈利能力較強(qiáng),平均毛利率高達(dá)65%,由于銷售費(fèi)用率支出較多,導(dǎo)致凈利率略低于可比公司平均水平。產(chǎn)品上來看,華潤三九進(jìn)入非處方藥產(chǎn)品榜前十的產(chǎn)品較多,且分布較廣。

華潤三九獲得OTC生產(chǎn)企業(yè)榜首

2021年4月,中國非處方藥物協(xié)會發(fā)布《2020年度中國非處方藥企業(yè)及產(chǎn)品榜》,結(jié)果顯示,2020年度,華潤三九醫(yī)藥股份有限公司成為我國OTC生產(chǎn)企業(yè)綜合排名榜首,其次為修正藥業(yè)集團(tuán)股份有限公司、太極集團(tuán)有限公司,分別位列第二、三名。

華潤三九盈利能力領(lǐng)先

下文對OTC行業(yè)排名前三的上市龍頭企業(yè)(華潤三九、太極集團(tuán))進(jìn)行對比分析。

從營業(yè)收入來看,華潤三九和太極集團(tuán)2016-2019年的營業(yè)收入都是逐年上升的。2016年,華潤三九的營業(yè)收入為89.8億元,到了2019年?duì)I業(yè)收入達(dá)到147億元,四年間的復(fù)合營收增長率約為17%。

2016年,太極集團(tuán)的營業(yè)收入為77.9億元,2019年?duì)I業(yè)收入為116.4億元,四年間的復(fù)合營收增長率為12.3%,營收增速較華潤三九低4.7個百分點(diǎn)。

2020年前三季度受疫情影響,華潤三九營業(yè)收入為92.4億元,同比下降了7.8%;太極集團(tuán)營業(yè)收入為86億元,同比下降了3.9%;兩者的營收差額僅為6億元,差額較往年減小。

從盈利能力來看,2016-2020年,華潤三九的毛利率近五年呈波動態(tài)勢,平均毛利率為65%,盈利能力較強(qiáng)。太極集團(tuán)的毛利率在2016-2019年前呈上升的趨勢,平均毛利率為37%,低于華潤三九。

華潤三九的銷售凈利率今年有所上升,2020年前三季度銷售凈利率為17.1%。2020三季度,太極集團(tuán)的銷售凈利率為0.2%,遠(yuǎn)低于華潤三九。

選取了5家OTC醫(yī)藥企業(yè)作為可比公司,分別為天士力、江中藥業(yè)、葵花藥業(yè)、白云山和云南白藥,可以得出該五家企業(yè)的平均毛利率為40.72%,平均凈利率為13.92%,平均ROE為13.31%。

結(jié)合其他可比公司對比分析,華潤三九毛利率遠(yuǎn)高于OTC行業(yè)平均水平,凈利率略低于OTC可比公司平均水平。太極集團(tuán)的毛利率和凈利率低于OTC可對比公司的平均水平。

華潤三九的銷售、研發(fā)投入較大

近年來,華潤三九的產(chǎn)品廣告植入頻頻出現(xiàn)于各類綜藝節(jié)目和影視劇作,表現(xiàn)在財(cái)報(bào)上則是營銷費(fèi)用逐年走高。2016-2019年,華潤三九和太極集團(tuán)的銷售費(fèi)用支出都呈上升趨勢。2020年兩家公司的銷售費(fèi)用支出有所減少。

2019年華潤三九的銷售費(fèi)用達(dá)到65.87億元,占營業(yè)收入的比重為44.5%,近四年的銷售費(fèi)用復(fù)合增長率為27.6%。2020年前三季度,華潤三九的銷售費(fèi)用為31.34億元,占營業(yè)收入的比重33.9%。

2019年,太極集團(tuán)的銷售費(fèi)用分別為37.51億元,占營業(yè)收入的比重為32.2%,近四年的復(fù)合增長率為33.7%。2020年前三季度,太極集團(tuán)的銷售費(fèi)用為25.58億元,占營業(yè)收入的比重為29.6%。2016-2020年,華潤三九的銷售費(fèi)用以及銷售費(fèi)用率都高于太極集團(tuán)。

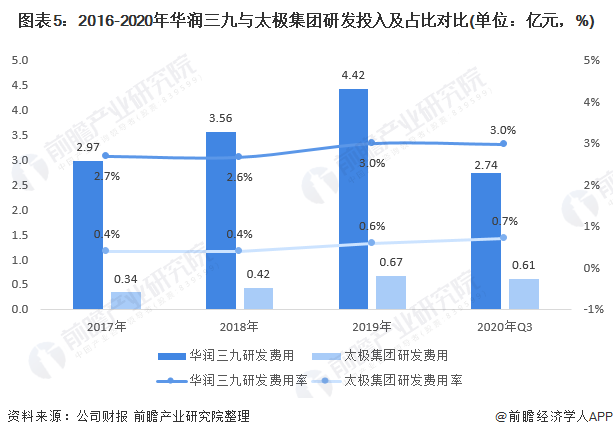

2017-2020年三季度,華潤三九和太極集團(tuán)的研發(fā)費(fèi)用不斷增長,研發(fā)費(fèi)用占營收的比重也不斷增大,說明兩家公司對于研發(fā)的重視程度不斷加深。

2016年,華潤三九的研發(fā)支出金額為2.97億元,2019年研發(fā)支出達(dá)到4.42億元,三年的復(fù)合增長率為21.9%。2020年前三季度華潤三九的研發(fā)支出為2.74億元,占營收規(guī)模的比重為3%。

2019年太極集團(tuán)的研發(fā)費(fèi)用支出為0.67億元,研發(fā)費(fèi)用率為0.6%,三年的復(fù)合增長率為42.5%。2020年前三季度太極集團(tuán)年的研發(fā)支出可以看出,華潤三九的研發(fā)投入與研發(fā)費(fèi)用率都要遠(yuǎn)高于太極集團(tuán)。

華潤三九的上榜產(chǎn)品數(shù)量較多,分布更廣

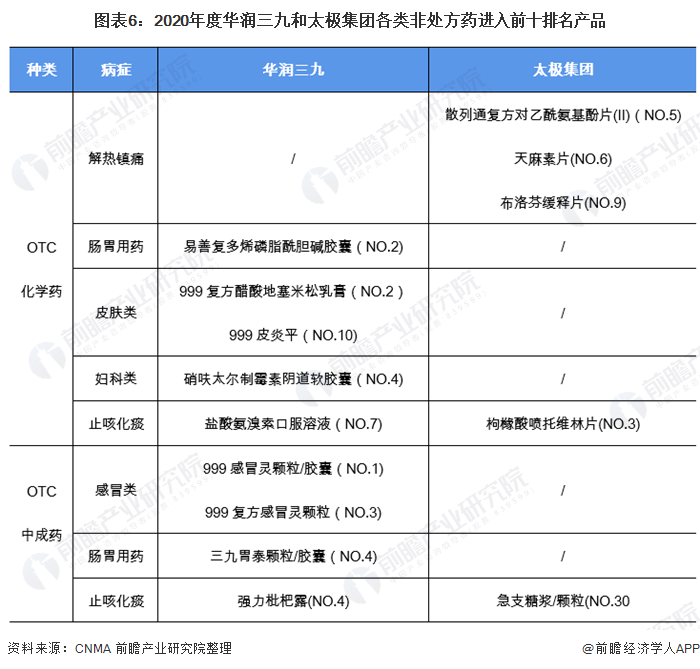

根據(jù)《2020年度中國非處方藥企業(yè)及產(chǎn)品榜》,前瞻對華潤三九醫(yī)藥股份有限公司和太極集團(tuán)有限公司這兩家公司各類進(jìn)入前十排名的藥品進(jìn)行統(tǒng)計(jì),可以看到在中成藥感冒藥、化學(xué)類感冒藥、化學(xué)類解熱鎮(zhèn)痛藥、中成藥清熱解毒藥、化學(xué)類腸胃藥、中成藥腸胃藥、化學(xué)類皮膚藥、化學(xué)類與中成藥婦科藥、化學(xué)類與中成藥止咳化痰藥這11中分類藥中,華潤三九入圍前十的非處方藥產(chǎn)品最多并且產(chǎn)品分布最廣,入圍各類藥品前十的產(chǎn)品共有9個;太極集團(tuán)排名第三,以下圖中分類入圍產(chǎn)品有5個。

根據(jù)統(tǒng)計(jì),華潤三九非處方藥在中藥感冒藥、化學(xué)類腸胃藥、化學(xué)類皮膚藥這三個分類中排名較高;華潤三九旗下的999感冒靈顆粒/膠囊在中成藥感冒藥排名第一;易善復(fù)多烯磷脂酰膽堿膠囊在化學(xué)類腸胃藥排名第二;999復(fù)方醋酸地塞米松乳膏在化學(xué)類皮膚藥排名第二。

太極集團(tuán)在化學(xué)類解熱鎮(zhèn)痛藥中入圍產(chǎn)品最多,入圍前十的產(chǎn)品共3個,分別為散列通復(fù)方對乙酰氨基酚片(Ⅱ)、太極天麻素片和布洛芬緩釋片。急支糖漿/顆粒、太極枸櫞酸噴托維林片分別在止咳化痰中成藥、止咳化痰化學(xué)藥中排名皆為第三。

更多本行業(yè)研究分析詳見前瞻產(chǎn)業(yè)研究院《中國OTC行業(yè)市場前瞻與投資戰(zhàn)略規(guī)劃分析報(bào)告》,同時前瞻產(chǎn)業(yè)研究院提供產(chǎn)業(yè)大數(shù)據(jù)、產(chǎn)業(yè)規(guī)劃、產(chǎn)業(yè)申報(bào)、產(chǎn)業(yè)園區(qū)規(guī)劃、產(chǎn)業(yè)招商引資、IPO募投可研等解決方案。

更多深度行業(yè)分析盡在【前瞻經(jīng)濟(jì)學(xué)人APP】,還可以與500+經(jīng)濟(jì)學(xué)家/資深行業(yè)研究員交流互動。

前瞻產(chǎn)業(yè)研究院 - 深度報(bào)告 REPORTS

報(bào)告從當(dāng)前OTC市場的宏觀景氣狀況出發(fā),以O(shè)TC市場的產(chǎn)銷狀況和市場需求走向?yàn)橐劳校敱M地分析了中國OTC當(dāng)前的市場容量、市場規(guī)模、發(fā)展速度和競爭態(tài)勢。報(bào)告主要分析了...

如在招股說明書、公司年度報(bào)告中引用本篇文章數(shù)據(jù),請聯(lián)系前瞻產(chǎn)業(yè)研究院,聯(lián)系電話:400-068-7188。

前瞻經(jīng)濟(jì)學(xué)人

專注于中國各行業(yè)市場分析、未來發(fā)展趨勢等。掃一掃立即關(guān)注。