干貨!2022年中國反光材料行業龍頭企業對比:道明光學VS星華反光VS蘇大維格 誰是中國“反光材料之王”?

反光材料行業主要上市公司:道明光學(002632)、星華反光(301077)、領航科技(831706)、蘇大維格(300331)、水晶光電(002273)等

本文核心數據:公司業務布局歷程、業務運營現狀、業務業績

1、道明光學vs星華反光:反光材料業務布局歷程

我國反光材料龍頭企業有道明光學、星華反光、蘇大維格、水晶光電等。其中,道明光學的反光材料產品包括反光布和反光膜,星華反光的反光材料產品主要為反光布,蘇大維格的反光材料產品主要為反光膜。

反光材料業務方面,2019年,星華反光開始進行微棱鏡型反光材料試驗產線的建設,并進入樣品試制階段;2019年,華日升微棱鏡型反光材料建成投產,已應用于北京大興國際機場高速等道路反光標識;2021年,道明光學成功開發出全棱鏡結構反光膜并實現量產。三家企業的發展歷程如下:

2、反光材料業務運營現狀:

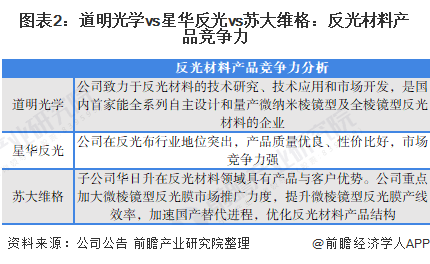

——反光材料產品競爭力:道明光學反光材料技術含量較高

道明光學反光材料技術含量較高,是國內首家能全系列自主設計和量產微納米棱鏡型及全棱鏡型反光材料的企業;星華反光在反光布行業地位突出,產品質量優良、性價比好,市場競爭力強;蘇大維格子公司華日升是具備玻璃微珠型和微棱鏡型反光材料生產實力的企業,公司提升了微棱鏡型反光膜產線效率,加速國產替代進程。

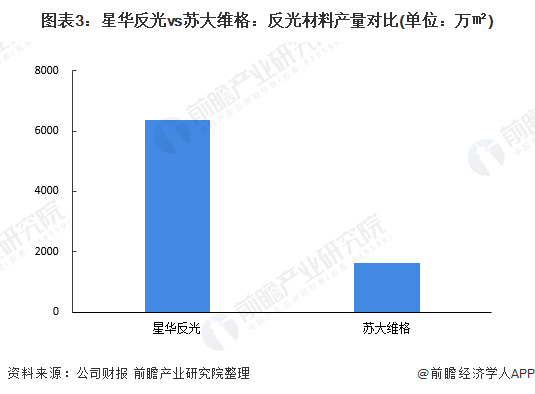

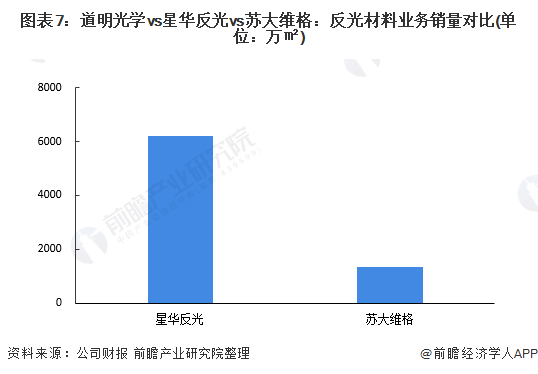

——反光材料業務產量對比:星華反光產量較高

2020年,星華反光、蘇大維格反光材料產量分別為6368.08萬㎡與1613.48萬㎡。星華反光產量較高。

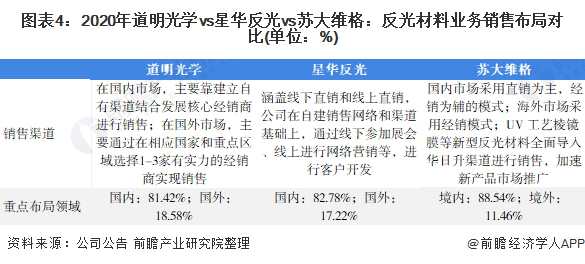

——反光材料業務銷售布局對比:重點布局區域均為國內

從三家企業的銷售渠道來看,在國內市場,道明光學主要靠建立自有渠道結合發展核心經銷商進行銷售;星華反光在自建銷售網絡和渠道基礎上,通過線下參加展會、線上進行網絡營銷等;蘇大維格在國內市場采用直銷為主,經銷為輔的模式。三家企業重點布局區域均為國內。

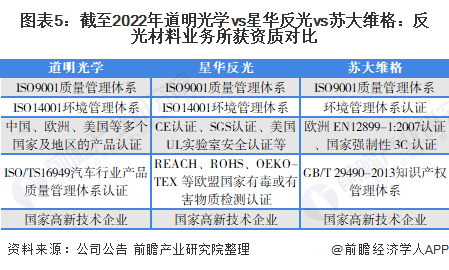

——反光材料業務資質對比:均獲得高新技術企業認定以及歐洲、美國等國家及地區產品認證

道明光學、星華反光、蘇大維格均獲得ISO9001質量管理體系認證、ISO14001環境管理體系認證、高新技術企業認定,以及歐洲、美國等國家及地區產品認證。

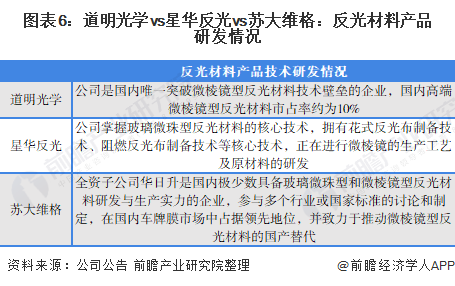

——反光材料產品研發情況:研發方向聚焦于微棱鏡型反光材料領域

從道明光學、星華反光與蘇大維格反光材料產品研發情況來看,反光材料企業主要技術研發方向聚焦于微棱鏡型反光材料領域。

道明光學是國內唯一突破微棱鏡型反光材料技術壁壘的企業;星華反光擁有花式反光布制備技術、阻燃反光布制備技術等核心技術,正在進行微棱鏡的生產工藝及原材料的研發;蘇大維格是具備玻璃微珠型和微棱鏡型反光材料研發與生產實力的企業,在國內車牌膜市場中占據領先地位。

3、反光材料經營業績對比

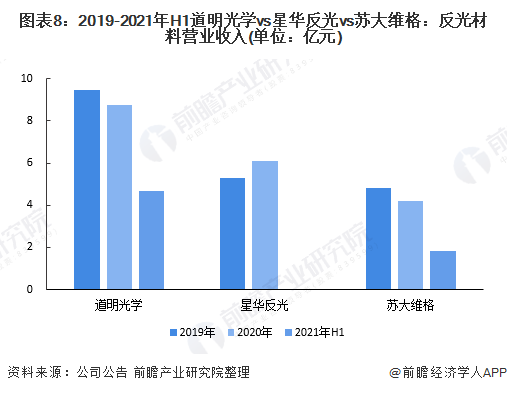

——反光材料業務銷量/收入對比:星華反光銷量較高,道明光學營收較高

2020年,星華反光、蘇大維格反光材料銷量分別為6205.25萬㎡與1358.49萬㎡。

同時,從反光材料業務收入來看,2020年,道明光學、星華反光、蘇大維格反光材料業務營收分別達8.76億元、6.09億元以及4.2億元,道明光學的營業收入最高。

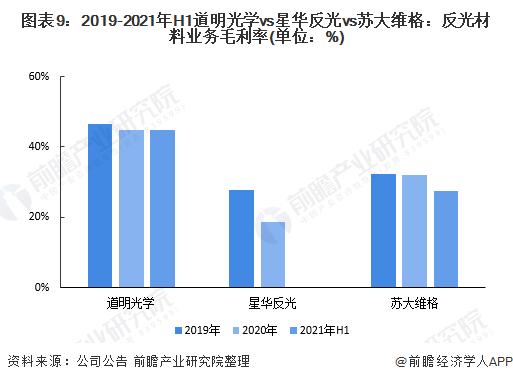

——反光材料業務毛利率對比:道明光學更勝一籌

從反光材料業務的毛利率來看,由于從事高端微棱鏡型反光材料的生產,2020年,道明光學業務毛利率相對較高,達約45%。同期,星華反光、蘇大維格反光材料業務毛利率分別約為19%與32%。

4、前瞻觀點:道明光學為中國“反光材料之王”

反光材料的產品競爭力、技術研發情況對企業在反光材料產品的經營業績產生影響。基于前文分析結果,前瞻認為,道明光學因在反光材料業務產品研發、業務營收與毛利率方面占有優勢,是我國中國“反光材料之王”。

以上數據參考前瞻產業研究院《中國反光材料行業市場前瞻與投資戰略規劃分析報告》,同時前瞻產業研究院還提供產業大數據、產業研究、產業鏈咨詢、產業圖譜、產業規劃、園區規劃、產業招商引資、IPO募投可研、IPO業務與技術撰寫、IPO工作底稿咨詢等解決方案。

更多深度行業分析盡在【前瞻經濟學人APP】,還可以與500+經濟學家/資深行業研究員交流互動。

前瞻產業研究院 - 深度報告 REPORTS

本報告前瞻性、適時性地對反光材料行業的發展背景、供需情況、市場規模、競爭格局等行業現狀進行分析,并結合多年來反光材料行業發展軌跡及實踐經驗,對反光材料行業未來...

如在招股說明書、公司年度報告中引用本篇文章數據,請聯系前瞻產業研究院,聯系電話:400-068-7188。

前瞻經濟學人

專注于中國各行業市場分析、未來發展趨勢等。掃一掃立即關注。